��w�̃p�[�g(�}�{�͈͓�)�œ������߂̏����Ƃ́H

2018�N�̐Ŗ@�̉����ɂ��A�}�{�ɓ����N���̊�z���啝�ɕύX����܂����B103���~�̕ǂ��130���~�̕ǂ��A��̂ǂꂭ�炢�҂����炨���Ȃ̂��A����Ȃ��Y�݂ɂ��������܂��B

�E�q�ǂ����傫���Ȃ�A�����ł������̗ƂɂȂ낤�ƁA��w�̃p�[�g(�}�{�͈͓�)�œ������ƍl���Ă����

�E�������ăt���^�C���̎d������p�[�g�^�C���ɂ��悤�ƍl�����Ă��

����ȕ��X�ɊςĒ��������ł��B

�����̋L���́A�w��w���v�̕}�{�ɓ���A�v�����^�����̂݁x�Ƃ������Ƃ�O��ɏ����Ă���܂��B����Ɏ�w�̎������p�[�g�Ȃǂ̋��^�����݂̂Ƃ��܂��B

(�֘A�L��) ������̋L�������ǂ݂��������B

�Ȃ��v�̕}�{�i�Љ�ی��j�ɓ���Ƃ��̏����Ǝ葱�����@

�L���T�v

�}�{�ɂ�2��ނ���

�Ȃ��A�}�{�̔N����肪����Ȃɂ���₱�����Ȃ邩�ƌ����܂��ƁA��ɂ͕}�{�ɂ�2��ނ���Ƃ������Ƃ��グ���A����炪������܂��ɂȂ��ē`�����Ă���Ƃ����̂�����܂��B

����2��ނƂ́A

�@�@�Ő���̕}�{

�A�@�Љ�ی���̕}�{

�ł��B�����͑S���Ⴄ�@���Ő��x�����߂��Ă���܂��B

�@�͌��킸�����ȁw�Ŗ@�x

�A�́w���N�ی��@�x�Ɓw�����N���ی��@(��)�x�ł��B

����ł́A����}�{�͈͓̔����ςĂ����܂��傤�B

�Ő���̕}�{

��w���Ő���̕}�{�ɓ������ꍇ�A�z��ҍT���ƌ��������T�������A�v�̏����łƏZ���ł������Ȃ�܂��B

����ɁA�z��ҍT���ƌĂ����̂ɂ́A�ȉ��̂R��ނ���܂��B

�@�@�z��ҍT���E�E�E�N���P�O�R���ȓ�

�A�@�z��ғ��ʍT���E�E�E�N���P�O�R�����`�Q�O�P���~�ȉ�

�B�@�V�l�z��ҍT���E�E�E�N���Q�O�P���~�ȉ����A���̔N�̂P�Q���R�P�����݂łV�O�Έȏ�

�@�ƇA�͂��܂��ʂ��Ȃ��Ă��悢���̂ł��B�@�͒�z�̏����T���ɑ��A�A�͍Ȃ̔N���ɂ���Ēi�K�I�ɍT���z���������Ă��������T���̂��Ƃł��B

�B�͊ς��܂�܂ł����A�V�l�z��ҍT���̕�����葽�������T�������܂��B

�Ő���̕}�{�͈͓̔�

����ł͍���̃e�[�}�̕}�{�͈͓̔��ł����A���̑����\���������������ƁA�ǂ�炢�̏����T�������邩��������܂��B

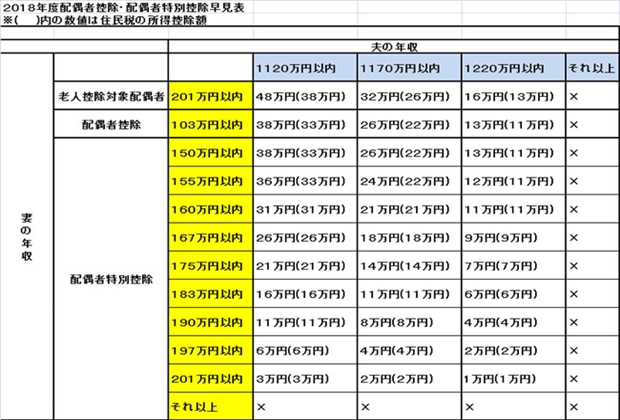

���̕\������ςĎ���悤�ɁA�Ő���̕}�{�͈̔͂́A�i�K�I�ɍT���z�������Ă������A��w�̔N�����Q�O�P���~�ȓ��Ƃ������Ƃ�������܂��B

�Ȃ����^�N���Ƃ́A��ʔ��Z��蓖���A���N�ی����A�����N���ی����A�ٗp�ی����A�ܗ^�A�S�Ċ܂߂�1�N(1��1���`12��31��)�̎����̂��Ƃł��B

�Љ�ی���̕}�{

�����āA�Љ�ی���̕}�{�ł��B

�Љ�ی���̕}�{�ɂ́A�ȉ��̂Q��ނ���܂��B

�@�@���N�ی���̕}�{

�A�@���I�N���̑�R����ی���

������̕}�{�͈̔͂́A�Ő��Ƃ͑S���قȂ�܂��B

����1 ��w���g���Љ�ی��ɓ���Ȃ�����

�܂��v�̕}�{�ɓ���ȑO�ɁA��w�����Ђ�ʂ��ĎЉ�ی��ɓ���Ȃ���Ȃ�Ȃ��Ƃ����A�{�[�_�[���C��������܂��B

���̃{�[�_�[���C�����Ȃ����Ƃ����̕}�{�͈̔͂ƂȂ�܂��B

�ł́A��w�����Ђ�ʂ��ĎЉ�ی��ɂȂ�Ȃ�������Ȃ��ꍇ�Ƃ́A

�@�@�T�̘J�����ԁE�Ζ��������A�ߐ�̒ʏ�̘J���҂��R�^�S�ȏ�

����

�A�@�ȉ��̗v����������

�E�ߐ�̏]�ƈ������T�O�P�l�ȏ�

�E�T�̏���J�����Ԃ��Q�O���Ԉȏ�

�E�P�N�ȏ��ٗp�����\��

�E�w���ł͂Ȃ�

�E���^�����z���W�W�O�O�O�~�ȏ�

�Ƃ������ƂŁA�܂������ɑS�ē��Ă͂܂�Ȃ��悤�ɂ��Ȃ���Ȃ�܂���B

���z���W�W�O�O�O�~�ł��̂ŁA�N���ɂ�����P�O�T�U�O�O�O�~�ł��ˁB���ꂪ���Ԃł悭�����Ă���N���P�O�U���~�̕ǂł��B

���̂��Ƃ́A��w�̋߂�p�[�g��̉�ЂȂǂŊm�F����̂���ԑ����ł��B

�ٗp�҂��Љ�ی��Ɏ��g�œ����Ă��܂��ƁA��Ђ������N���⌒�N�ی��̔�p���������Ă��܂����Ƃ�����A�C�ɂ��Ă��邱�Ƃ������ł��B

��قǂ������܂����A�Ő���̂���Ƃ͈قȂ�A�Љ�ی���̎Z��ł͌��z�Ŋς܂��B

����2 ��w�̔N�Ԏ������P�R�O���~���Ȃ�����

�Љ�ی���̕}�{�ɓ���v���Ƃ̓Y�o��

��w���N�Ԏ����P�R�O���~�����ł��B

�܂�́A�O�q�̃{�[�_�[���C�����Ȃ���Ζw�ǂ̏ꍇ�}�{�ɓ���܂��B

���ꂪ���Ԃł悭�����Ă���A�N���P�R�O���~�̕ǂł��B

�������A���̌������͂��܂�I�Ă���܂���B�Ȃ��Ȃ�A�Ő�����N���P�R�O���~�������Ƃ��Ă��A�Љ�ی���ł́A�N�Ԏ����P�R�O���~�����Ƃ͌���Ȃ�����ł��B

�܂��A�t��������ŁA�N�Ԏ����P�R�O���������Ƃ��Ă��A�N���̏ꍇ���ƂP�R�O���~�ȏ�ɂȂ邱�Ƃ�����܂��B

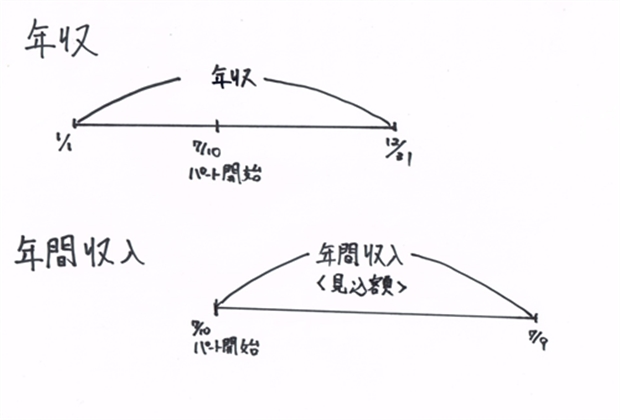

�悭�ςĂ݂�ƁA�w�N�Ԏ����x�ł���A�����āw�N���x�ł͂���܂���B

�N�Ԏ����Ƃ́A��}�{�҂ƔF�肳�ꂽ���ȍ~�̌����ݎ����z�ł��B

���̔N�̉ߋ��̎����ł͂���܂���B

�C���[�W�Ō����ƁA���̂悤�Ȋ����ł��B

�Ⴆ�A�P�`�R���̊ԂɂR�O�O���~�҂��ł�����w���ސE���A�S�`�U���܂ŏA�E�������āA�V������̃p�[�g�����݊z���N�ԂP�R�O���~�ɖ����Ȃ��Ƃ��Ă��A

�}�{�ɂ͓���܂����A�v�̔z���(����)�T���͎g���܂���B

�܂��A�t�ɂR�O�O���~�������Ƃ��Ă��A�����݊z�����Ȃ���S������}�{�ɓ������Ƃ������Ƃł��B

�N�Ԏ����̌����݊z�͑O�q�̏����P�����Ȃ��ꍇ�ɂ����āA

���^�����Ȃǂ̎��������z�P�O�W�R�R�R�~�ȉ�

�ٗp�ی����̎҂ł���A���z�R�U�P�P�~�ȉ��łȂ��Ƃ����܂���B

�Ő���̔N���ł́A���Ǝ蓖���̎����͊܂܂�Ȃ��������Ƃɑ��A�Љ�ی���̔N�Ԏ����ł́A����炪�܂܂�Ă��邱�Ƃɂ����ӂ��K�v�ł��B

�ȉ��A��\�I�ȔN�Ԏ����Ɋ܂܂����̂��L�q���܂��B

�E�⑰�N��

�E��Q�N��

�E���Ǝ蓖��

�E�J�Еی��̕⏞���t��

�����̌��z���P�O�W�R�R�R�~���Ȃ��悤�ɂ��Ȃ���Ȃ�܂���B

���A�o�Y�蓖����玙�x�Ƌ��t��(�玙�蓖)�Ɋւ��ẮA��w����̌��N�ی��ƌٗp�ی�����o�Ă�����̂ł���A

����������w���g�ŎЉ�ی��ɉ������Ă����Ԃł���A�������v�̕}�{�ɂ͓���܂���B

�������Ȃ���A�Y�x�E��x���́A�Љ�ی������Ə�����Ă���̂ŁA�}�{�ɓ���E����Ȃ��̐S�z������܂���B

���̑��̏���

��L�̔N�Ԏ����P�R�O���~�ȓ��ɉ����āA�ȉ��̏������K�v�ł��B

�E�����̏ꍇ�A�������}�{��(�v)�̎����̔��������ł��邱��

�E�ʋ��̏ꍇ�A�������}�{��(�v)����̎d����z�����ł��邱��

�܂��A��w���U�O�Έȏ�܂��͏�Q�҂̏ꍇ�́A�N�Ԏ����P�W�O���~�ȓ��Ə������ɘa����܂��B

�܂Ƃ�

�ȏ���܂Ƃ߂�ƁA���̂悤�ɂȂ�܂��B

�T�@�}�{�͈̔͂ɂ́A�Ő���ƎЉ�ی���̂Q��ނ���A���ꂼ��S���قȂ�B

�U�@�Ő���̕}�{�ł́A�P�T�O���~��������i�K�I�ɕv�����鏊���T�����������Ă����B

�V�@�Љ�ی��̕}�{�͈̔͂ł́A���z�W�W�O�O�O�~�ƌ��z�P�O�W�R�R�R�~���ڈ��B

�Ō�ɁA�}�{�ɓ���ΕK�����������A�Ƃ������Ƃł͂���܂���B

�Ⴆ�A��w���g�����N�ی���ٗp�ی��ɓ����Ă��āA���v�������ƁA�}�{�̔�ی��҂ł͂��炦�Ȃ��A�o�Y�蓖����A�玙�x�Ƌ��t�������炦�܂��B

���N��Ɏq�ǂ���������\�肠��ƌ��߂Ă���A����ɍ��킹����w���g�ŎЉ�ی��ɓ����Ă������������ȏꍇ������܂��B

�厖�Ȃ̂́A�ŋ���Љ�ی����̂��Ƃ����A���C�t�v�����ɉ����ĕ}�{�ɓ���ׂ����ǂ��������߂�Ƃ������Ƃł��B

�����̋L���ɏo�Ă���\�⎑�����́A�r�W�l�X�g�p���܂ߑS�ĕ����E�z�z�E�u���O(HP)���ł̓\��t���\�ł��B�������A������g�p�������Ƃɂ�鑹�Q�������̐ӔC�͈�ؕ������˂܂��B